1. Unterschiedliche Wertfeststellungen

Einheitliche und verbindliche Richtlinien und Leitsätze für die Bewertung von Maschinen, maschinellen Anlagen, Betriebs- und Geschäftseinrichtungen existieren nicht.

Wertfeststellungen können bereits wegen der Methodenauswahl unterschiedlich sein.

Neben den unterschiedlichen Methoden zur Wertermittlung von Wirtschaftsgütern ergeben sich aber auch aus dem Zweck der Bewertung unterschiedliche Ansätze, je nach dem Zweck und der Verwendung des Gutachtens.

So wird die Wertfeststellung für eine Versicherung andere Ansätze aufzeigen als beispielsweise die steuerliche Bewertung im Rahmen einer einer Betriebsaufspaltung oder -veräußerung.

Ebenso wird anlässlich des Kaufs oder Verkaufs von Wirtschaftsgütern ein anderer Ansatz zu wählen sein als beispielsweise bei der Bewertung zum Zwecke der Sicherungsübereignung von Inventarien an ein Kreditinstitut.

Aber selbst bei gleicher Zweckbindung und gleicher Methodenwahl ergeben sich unterschiedliche Wertfeststellungen durch die systemimmanenten Abhängigkeiten innerhalb der einzelnen Bewertungsmethoden.

2. Was ist ein bewegliches Wirtschaftsgut?

Der Gesetzgeber liefert im Bürgerlichen Gesetzbuch in den §§ 93 ff. Definitionen für wesentliche Bestandteile, Scheinbestandteile und Zubehör.

„Bestandteile einer Sache, die nicht voneinander getrennt werden können, ohne dass der eine oder andere Teil zerstört oder in seinem Wesen geändert wird (wesentliche Bestandteile), können nicht Gegenstand besonderer Rechte sein.“ (§ 94 BGB)

Typischer Streitfall ist beispielsweise die Installation von zum Betrieb einzelner Maschinen notwendigen Ab- und Zuleitungen.

Von den wesentlichen Bestandteilen sind die Scheinbestandteile zu unterscheiden, die gemäß § 95 BGB „… nur zu einem vorübergehenden Zwecke in ein Gebäude eingefügt sind…“ .

Sie sind nicht Bestandteil eines Gebäudes.

Bei Zubehör, bzw. Inventar handelt es sich nach Ausweis des § 97 BGB um „… bewegliche Sachen, die ohne Bestandteile der Hauptsache zu sein, dem wirtschaftlichen Zwecke der Hauptsache zu dienen bestimmt…“.

Ist als Grundlage für ein Gutachten in den jeweils maßgeblichen Verträgen keine eindeutige Abgrenzung vorgesehen, oder wird zwischen den Parteien keine entsprechende Einigung erzielt, so muss der Sachverständige entscheiden, welche Zugehörigkeit das einzelne Wirtschaftsgut im Rahmen der gesetzlichen Grundlagen hat.

Unberücksichtigt bleibt bei dieser Betrachtung zunächst das jeweilige Eigentumsinteresse oder, im Versicherungsfall, das versicherte Interesse. Durch diesen Entscheidungsspielraum des Sachverständigen können weitere Unterschiede in der Gesamtbewertung auftreten.

3. Abgrenzung zwischen Großinventar, Kleininventar und Verbrauchsmaterialien (verbrauchbare Sachen)

Auch für die Abgrenzung zwischen Groß- und Kleininventar gibt es keine einheitliche, branchenübergreifende Regelung sondern, teilweise nicht unerhebliche Differenzen in den einzelnen Wirtschaftszweigen.

Aber selbst innerhalb der einzelnen Betriebstypen und Größenklassen können unterschiedliche, durchaus nachvollziehbare, Auffassungen über diese Abgrenzung bestehen. So stellt sich bei der Bewertung von Maschinen unter anderem die Frage, ab welcher Größenordnung beispielsweise eine Bohrmaschine dem Klein- oder dem Großinventar zuzuordnen ist. Zur Klärung derartiger Fragen, die sich grundsätzlich bei jeder Inventarbewertung ergeben, bietet auch die steuerliche Abgrenzung der geringwertigen Wirtschaftsgüter keinerlei nachvollziehbaren Anhaltspunkt.

In vielen Fällen erweist sich darüber hinaus auch die Zuordnung von Verbrauchsmaterialien als problematisch: Auch verbrauchbare Dinge können in einem gewissem Umfang dem Inventar zugerechnet werden. So wird zum Beispiel teilweise die Auffassung vertreten, dass Maschinenöl dem Inventar zuzurechnen ist, da der Betrieb einer Maschine ohne Öl nicht möglich ist. Eine vergleichbare Argumentation wird nicht selten hinsichtlich der Zuordnung von Bon- und Registrierrollen angeführt.

Nachvollziehbar erscheint in diesen Zusammenhängen aber auch gerade die gegenteilige Auffassung, die derartige Wirtschaftsgüter den verbrauchbaren Sachen gemäß § 97 BGB zuordnet.

Angesichts dieser Vielfalt hat der Sachverständige den maßgeblichen Entscheidungsspielraum je nach Sachlage des konkreten Einzelfalles zu ermitteln.

4. Was ist der Neuwert?

Die Bestimmung des Neuwertes liefert in zweierlei Hinsicht ebenfalls Grund für nachvollziehbare Bewertungsdifferenzen.

Zum einen stellt sich die Frage, ob ein Wirtschaftsgut lediglich mit dem Wertansatz zu berücksichtigen ist, der dem Netto – Verkaufspreis entspricht oder ob diesem Wertansatz Kosten für Transport, Montage, Installation und Inbetriebnahme zuzurechnen sind. Für beide Alternativen gibt es Gründe, die jeweils aus dem Zweck des Gutachtens abzuleiten sind.

Zum anderen ist je nach Einzelfall und Bewertungsanlass festzulegen, ob der Neuwert eines Wirtschaftsgutes aus den historischen Anschaffungskosten, aus den derzeitigen Anschaffungskosten oder aus den Wiederbeschaffungskosten abzuleiten ist.

5. Teilwert / Fortführungswert

Die Bewertung der Wirtschaftsgüter (Inventar/Zubehör) erfolgt zunächst in Anlehnung an § 10 (Teilwert) des Bewertungsgesetzes:

„Teilwert ist der Betrag, den der Erwerber eines ganzen Unternehmens im Rahmen des Gesamtkaufpreises für das einzelne Wirtschaftsgut ansetzen würde. Dabei ist davon auszugehen, dass der Erwerber das Unternehmen fortführt.“

Losgelöst vom Fachterminus des Bewertungsgesetzes wird bei diesem Wertansatz auch der Begriff „Fortführungswert“ verwandt.

Zur Ermittlung der Fortführungswerte der einzelnen Wirtschaftsgüter wird, ausgehend von den jeweiligen Neuwertansätzen, entsprechend abgewertet.

Dies geschieht zunächst nach mathematischen Abwertungsmethoden.

Faktoren der mathematischen Abwertung

Neben der Wahl der Abschreibungsmethode sind für die mathematische Abwertung sowohl die durchschnittliche wirtschaftliche als auch die tatsächliche Nutzungsdauer sowie die Höhe des jeweiligen unteren Anhaltewertes (Restwertes) nach sachverständigem Ermessen festzulegen. Liegen Anlagenverzeichnisse vor, aus denen das Anschaffungsdatum und die historischen Anschaffungskosten abzuleiten sind, sollten diese zumindest bei der Überprüfung berücksichtigt werden.

Neben der linearen Abwertung sind arithmetisch degressive, geometrisch degressive und die Abschreibung nach Leistungseinheiten möglich. Auch hier bestimmt im Wesentlichen der Zweck des Gutachtens die Abschreibungsmethode.

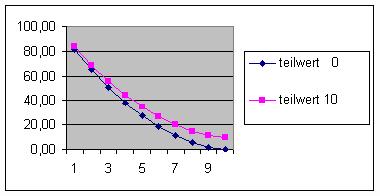

Die arithmetisch degressive Abschreibung wird in den meisten Fällen und für die meisten Bewertungsanlässe dem tatsächlichen Werteverlauf der Wirtschaftsgüter am ehesten gerecht, wenn bei der jeweiligen Berechnung auch ein unterer Anhaltewert berücksichtigt wird.

Dieser wird, ebenso wie die voraussichtliche wirtschaftliche Nutzungsdauer eines jeden Inventargegenstandes, vom Sachverständigen – gemessen an entsprechenden Durchschnittsdaten oder Erfahrungswerten – festgelegt.

In den Fällen, in denen das tatsächliche Alter eines Wirtschaftsgutes zum Bewertungsstichtag nicht ermittelt werden kann, wird auch dies nach sachverständigem Ermessen – gemessen am Pflege- und Nutzungsgrad – festgelegt.

Somit können sich trotz der Anwendung strenger mathematischer Berechnungsmethoden bereits durch die unterschiedlichen Ansätze der o. a. Imponderabilien unterschiedliche Wertansätze ergeben.

10 Jahre, alternativ Anhaltewert = 0 % / Anhaltewert = 10 %

Faktoren der nicht-mathematischen Abwertung

Zusätzlich zu den mathematischen Berechnungen werden die Inventarien bei der Ermittlung der Zeitwerte den nachstehenden Abwertungskriterien unterzogen.

- Abnutzungsgrad / Pflegezustand

- Nutzungsgrad (Nutzenzusammenhang)

- technischer und wirtschaftlicher Verschleiß

- technischer Standard

- Werterhöhung durch ggf. vorgenommene Reparaturen

- Affektion

Alle diese Kriterien, die insgesamt dem sachverständigen Ermessen unterliegen, tragen zur Feststellung des Zeitwertes beweglicher Wirtschaftsgüter bei.

Eine stringente Systematisierung und Methodisierung dieser Faktoren ist allerdings angesichts der Vielzahl der Wirtschaftsgüter und Nutzungszusammenhänge innerhalb der einzelnen Branchen nicht realistisch.

6. gemeiner Wert / Liquidationswert

In zahlreichen Bewertungsfällen ist die Ermittlung des Liquidationswertes notwendig.

Hierbei bewertet der Sachverständige die Inventarien in Anlehnung an § 9 Absatz 2 (gemeiner Wert) des Bewertungsgesetzes unter der Prämisse der Einzelveräußerung.

„Der gemeine Wert wird durch den Preis bestimmt, der im gewöhnlichen Geschäftsverkehr nach der Beschaffenheit des Wirtschaftsgutes bei einer Veräußerung zu erzielen wäre. Dabei sind alle Umstände, die den Preis beeinflussen, zu berücksichtigen. Ungewöhnliche oder persönliche Verhältnisse sind nicht zu berücksichtigen.“

Losgelöst vom Fachterminus des Bewertungsgesetzes wird bei diesem Wertansatz auch der Begriff „Liquidationswert“ verwandt.

Bei der Ermittlung der Liquidationswerte ist jeweils vom Fortführungswert eines Wirtschaftsgutes auszugehen, von dem zunächst ein prozentualer Abschlag vorzunehmen ist. Dieser Abschlag berücksichtigt die beim Verkauf anfallenden Risiken und Aufwendungen (z.B. Insertion, Verkaufsverhandlungen, Marktrisiken etc.)

Für Wirtschaftsgüter, bei denen durch die Veränderung ihres Standortes außerdem ein größerer Demontage-, Transport- und Remontageaufwand entsteht, muss zusätzlich ein weiterer Abschlag berücksichtigt werden.

Wirtschaftsgüter, deren Wert aufgrund dieser Berechnungen gleich oder kleiner Null wird, können bei der Ermittlung der Liquidationswerte nicht mehr berücksichtigt werden, da sie als wertlos anzusehen sind.

Für derartige Inventarien werden je nach Auftragsinhalt entsprechende Entsorgungskosten ausgewiesen.

Die Beurteilung all dieser Kriterien ergibt sich im Einzelfall, ebenso wie die Beurteilung der Gebrauchsfähigkeit der einzelnen Wirtschaftsgüter im jeweiligen Objekt bzw. in anderen Objekten, für den Sachverständigen aufgrund seiner Erkenntnisse bei der Inaugenscheinnahme anlässlich eines durchzuführenden Ortstermins.

7. branchenspezifische Abwertungsmethoden

Über die bislang beschriebenen Abwertungsmodalitäten hinaus sind bei der Bewertung beweglicher Wirtschaftsgüter je nach deren Branchenzugehörigkeit spezielle Abwertungsaspekte zu berücksichtigen. An dieser Stelle sei exemplarisch auf das Hotel- und Gaststättengewerbe hingewiesen. In dieser Branche erweisen sich gerade bei der Bewertung von einzelnen Kleininventarien – Gattungen spezielle Abwertungsmethoden für die Ermittlung der Fortführungswerte als notwendig:

So wird beispielsweise der Wert von Porzellan und Gläsern ermittelt, indem der Sachverständige unter Berücksichtigung des Nutzungs- und Pflegegrades und der handelsüblichen Rabatte einen pauschalen prozentualen Abzug vom Neuwert vornimmt.

Ferner ist zu berücksichtigen, dass beschädigte Gläser und angeschlagenes Porzellan nicht Gegenstand der Bewertung sein können, da sie in einem Gastronomiebetrieb aus Gründen der Affektion objektiv nicht mehr genutzt werden können.

Bildnachweis: Pixabay